M&A仲介・M&Aアドバイザリーの6つのキャリアアップ先について徹底解説

「M&A業界経験者のキャリアアップ先はどういったものがある?」

「未経験・異業種からでもM&A業界へのキャリアアップは可能か?」

今この記事を読んでいるあなたは、上記のような悩み・疑問があって読んでいるのではないでしょうか。

M&A業界の需要は年々右肩上がりの傾向を見せており、各社ともに即戦力となる人材確保に注力しています。

また人材育成にも力を入れており、未経験者や異業種からの採用も活発化していることから、キャリアアップ先として検討する人が増えているのが現状です。

M&A業界へのキャリアアップを検討する理由として、「年収の高さ」が挙げられます。

下記の表をご覧ください。

| M&A仲介会社 | 平均年収 |

| M&Aキャピタルパートナーズ | 約2,500万円 |

| 株式会社ストライク | 約1,500万円 |

| 日本M&Aセンター | 約1,100万円 |

※2023年のデータを参照

| FAS(M&Aアドバイザリー) | 平均年収 |

| KPMG | 約1,521万円 |

| デロイトトーマツ | 約1,450万円 |

| PwC | 約1,425万円 |

| EY | 約1,411万円 |

※タレントスクエア「FASとは?BIG4の年収」より参照

上記は、大手のM&A会社になりますが、平均年収が1,000万円を超えており、M&Aキャピタルパートナーズにいたっては約2,500万円と、上場企業の中でもトップクラスの高年収となっています。

大手に限らず、中規模のM&A会社でも平均年収は「600~800万円」で、入社1年目から目指すことも可能ですので、キャリアアップ先として検討する方が多いのは自明の理ともいえるでしょう。

とはいえ、転職難易度の高いM&A業界でキャリアアップを目指すのは容易なことではなく、業界経験者であっても非常に狭き門となっています。

また、キャリアアップ目的で転職を果たしても、希望する業務を任せてもらえず、自分の目指すゴールが遠ざかる可能性もあります。

そこで当記事では、主なキャリアアップ先と、キャリアアップを成功させるためのポイントについてお話しします。

これからM&A業界でキャリアアップを検討されている方は、ぜひ参考にしてください。

1.M&A仲介・アドバイザリーの6つのキャリアアップ先

M&A業界は、大きく分けて「M&A仲介会社」と「FAS(FA)」の2業種に分類できます。

それぞれの違いとしては、下記をご覧ください。

| 会社 | 概要 |

| M&A仲介会社 | 売り手・買い手双方の仲介役として、交渉のサポートを行う |

| FAS(FA) | クライアント(売り手or買い手)の代理人として交渉・サポートを行う |

業務内容に大きな違いはありませんが、買い手と売り手の両方なのか、クライアント(どちらか一方)だけをサポートするのかで違いがあります。

また市場規模の違いもあり、M&A仲介会社は中小企業間のM&A、一方でFAS(FA)は大企業間・クロスボーダーM&Aでの活躍が多いとされています。

ですが、これはマクロ視点での話で、ミクロ視点で見ると、さらに細分化することができます。

下記の表をご覧ください。

| 会社 | 概要 |

| 事業会社(M&A部門) | 自社におけるM&A部門の担当者。M&Aによる事業拡大を生業とする大企業に設置されていることが多い。 |

| 金融機関(M&A部門) | 銀行の強み(融資)を活かしたM&A支援を行う。 |

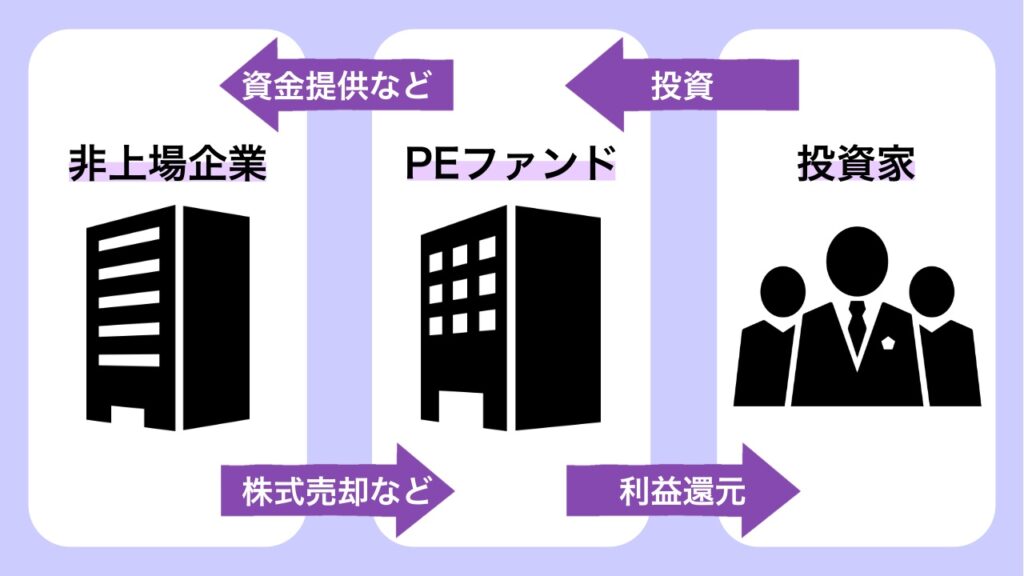

| PEファンド | 取得した株式をM&Aなどで企業価値を高めた上で、株式を売却し利益を得る投資会社。 |

| 独立(起業) | M&A会社を起業して独立する。自分の思い描いたスタイルを確立できる反面、軌道に乗るまで一定期間を要する。 |

上記のように、業務内容はM&A仲介会社やFASと一緒でも、一部業務が限定的だったり、その業種の強みに特化した業種が多い特徴があります。

下記で、詳しくお話ししていきます。

1-1.M&A仲介会社

| 会社 | 概要 |

| M&A仲介会社 | 売り手・買い手双方の仲介役として、交渉のサポートを行う |

M&A仲介会社は、M&A業務を専門として、売り手・買い手双方の仲介役としてサポートしていく会社です。

M&A業務は、大きく分けて「ソーシング」「エグゼキューション」「PMI統合」の3部門に分類できますが、M&A仲介会社はその全てにおいて一貫した業務遂行が可能です。

さらに、M&A専門会社ならではのノウハウや広いネットワークを兼ね備えているので、クライアント(企業)も安心感をもって依頼することができます。

1-2.FAS

| 会社 | 概要 |

| FAS(FA) | クライアント(売り手or買い手)の代理人として交渉・サポートを行う |

FAS(ファイナンシャル・アドバイザリー・サービス)は、クライアント(売り手or買い手)のサポートを行う会社です。

業務内容は、基本的にM&A仲介会社と同じですが、仲介(中立)ではなくどちらか一方のみのサポートしか行わない点が大きく違います。

また、FASは財務に特化している企業が多いので、エグゼキューション業務や企業再生支援業務、フォレンジック業務においてより専門的なサービスを提供できる特徴があります。

Q、FASとコンサルティングファームの違いは?

FASとコンサルティングファームについては業務上の違いはなく、基本的に同一という認識で大丈夫です。

あえて分類するならば、

- ◇FAS・・・財務や会計に特化している

- ◇コンサルティングファーム・・・事業戦略や経営に特化している

このような違いがありますので、M&A業務を依頼する際は、上記を参考にしてください。

1-3.事業会社(M&A部門)

| 会社 | 概要 |

| 事業会社(M&A部門) | 自社におけるM&A部門の担当者。M&Aによる事業拡大を生業とする大企業に設置されていることが多い。 |

事業会社のM&A部門は、自社のM&A業務を遂行する立場にあり、ソーシングからPMI統合に至るまで、一貫して携わることになります。

前項のM&A仲介会社やFASと大きく違う点は、あくまで自社の業務窓口という立場であって、具体的な業務に携わるわけではないということです。

自社のM&A戦略の策定(ゴール)についてはメインで業務にあたりますが、その後のソーシングやエグゼキューション、PMI統合といった具体的な業務については、依頼するM&A仲介会社(FAS)や会計士・弁護士・税理士といった外部専門家に一任するのが一般的です。

そういった背景もあり、外部専門家とのコミュニケーション力やM&Aに関する幅広い知識、円滑に進めるための管理力が重要になります。

1-4.金融機関(M&A部門)

| 会社 | 概要 |

| 金融機関(M&A部門) | 銀行の強み(融資)を活かしたM&A支援を行う。 |

金融機関のM&A(アドバイザリー)部門は、銀行や信用金庫、投資銀行などに設置されており、M&A戦略の策定からクロージングまでの業務を遂行する立場にあります。

基本的には、FASと同様にクライアント(売り手or買い手)の依頼を受けてアドバイザリー業務を遂行する点は一緒ですが、銀行ならではの「資金調達支援」「資金融資」「幅広いネットワーク」の強みを活かしたサポートが可能です。

また、依頼があれば、売り手・買い手に関係なくクライアントのアドバイザリー業務を遂行する立場にありますが、資金支援(融資)の強みを活かすためにも、買い手側の有利になるように立ち回ることが多いというのが実情です。

1-5.PEファンド

| 会社 | 概要 |

| PEファンド | 取得した株式をM&Aなどで企業価値を高めた上で、株式を売却し利益を得る投資会社。 |

PEファンドとは、投資家から資金を募り、非上場企業の株式の売買(投資)を行う会社です。

PEファンドの方法については、下記をご覧ください。

| 方法 | 概要 |

| ベンチャーキャピタル(VC) | 将来性のある企業(ベンチャー企業)に出資やノウハウの提供を行い、価値が高まったタイミングで株式を売却する |

| バイアウトファンド | 投資家から募った資金で株式を取得し、出資やノウハウ提供、M&Aなどで企業価値が上がったタイミングで株式(事業)を売却する |

| 再生ファンド | 経営不振や破綻企業に対し出資やノウハウの提供、財務改善、M&Aなどを行い、企業価値が上がったタイミングで株式(事業)を売却する |

| ディストレストファンド | 困窮している企業の株式や債券を取得し、企業価値が回復したタイミングで売却する |

会社の状況やクライアントの意向などで選択される手段は変わりますが、いずれにしてもM&Aに関する幅広い知識や先見力、高度な営業力が求められる業種となっています。

1-6.独立(起業)

| 会社 | 概要 |

| 独立(起業) | M&A会社を起業して独立する。自分の思い描いたスタイルを確立できる反面、軌道に乗るまで一定期間を要する。 |

M&A業界である程度のキャリアを積んだ場合、独立してM&A会社を設立するのも選択肢の一つです。

組織に属していると、安定した案件の獲得や報酬がある一方で、自分の思い通りに仕事ができないという側面があります。

自分一人で仕事を獲得できる人や人脈が豊富な人にとっては、組織に属していることの方がデメリットに感じてしまうため、独立して収入アップを目指す方も増えてきています。

ただし、固定給がなくなり、案件を獲得できなければ報酬0というリスクもありますので、入念な準備とキャリアを積んだ上で挑戦するのが現実的といえるでしょう。

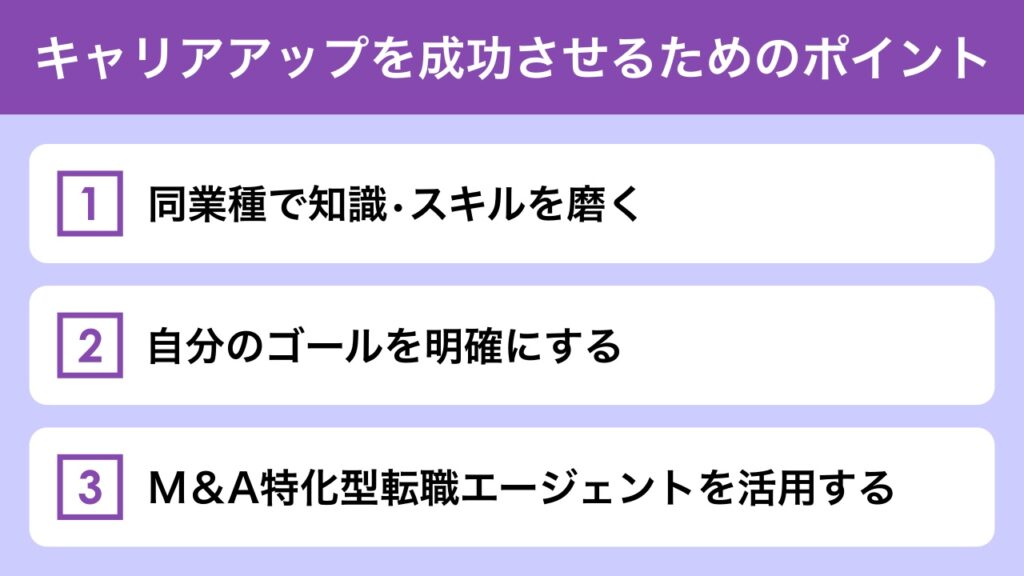

2.M&A業界でキャリアップを実現・成功させるための3つのポイント

M&A業界には、様々なキャリアアップ先があることはお分かりいただけたのではないでしょうか。

次に、キャリアアップを実現・成功させるためのポイントについてお話ししていきます。

- ①同業種で知識・スキルを磨く

- ②自分のゴールを明確にする

- ③M&A特化型転職エージェントを活用する

上記3つのポイントを押さえることで、自分の望むキャリアアップが可能になりますので、ぜひ参考にしてください。

2-1.同業種で知識・スキルを磨く

M&A業界において、業界経験者であることはキャリアアップにおいて非常に重要なファクターです。

「1.M&A仲介・アドバイザリーの6つのキャリアアップ先」でお話した業種は、共通してM&Aの経験値が豊富であることが求められます。

具体的には、

- ・M&A業務経験がある(M&A戦略の策定、ソーシングやエグゼキューション業務など)

- ・M&Aに関連する資格を有している(M&Aスペシャリスト、JMAA認定M&Aアドバイザー、公認会計士など)

- ・高い営業成績を残している(上位3位以内、表彰された実績があるなど)

もし上記のような経験値がない場合は、まずは経験(実績)を積むところから始めましょう。

2-2.自分のゴールを明確にする

M&A会社といっても幅広い業務に分かれるため、「自分の希望するゴール(業務)は何か?」を明確にする必要があります。

例えば、エグゼキューションを重視する大手M&A会社へのキャリアアップを希望しているのに、ソーシングの業務経験しかないのでは、門前払いされる可能性が高いでしょう。

そういった場合は、現職でエグゼキューションの経験を積むのが望ましいですが、それが難しい場合は、(現職と)同じ規模のエグゼキューションの経験が積める会社に転職することも視野に入れるべきです。

一見すると遠回りのようにも感じますが、キャリアアップでは業務経験の有無は非常に重要ですので、長期的な目線で考えることも大切です。

2-3.M&A特化型転職エージェントを活用する

前項でお話したM&A業界経験者であっても、同レベルもしくはそれ以上のライバルが多い業界でのキャリアアップは、困難を極めます。

特に大手M&A会社へのキャリアアップを検討している場合、どれだけ入念に準備しても成功率は数%程度とも言われています。

その確率を少しでも上げる方法として、M&A特化型転職エージェントの活用が有効です。

詳しくは5章でお話ししますが、M&A特化型転職エージェントの紹介からでしか応募できない非公開求人もあり、その時点でライバルと差別化を図ることができます。

また、業界経験者の実体験をもとにしたサポートが受けられるので、キャリアアップを検討している方にとって、これほど有利な条件は他にないでしょう。

「自分の能力がキャリアアップ先で通用するか知りたい」「自分に適したキャリアアップ先を知りたい」という方は、M&A特化型転職エージェントの活用をおすすめします。

3.未経験・異業種からでもM&A業界へのキャリアアップは可能か?

前項でお話しした通り、M&A業界の経験者であっても、キャリアアップは容易ではありません。そのため、未経験・異業種からの挑戦となると、さらに困難が伴うことを覚悟しておく必要があります。

ただ、成功の確率が非常に低いとはいえ、完全に不可能というわけではありません。

未経験・異業種からキャリアアップを実現するには、業界経験者に劣らない「営業力」と「知識(スキル)」、そしてM&A特化型転職エージェントをフル活用する必要があります。

例えば、財務に特化したFASへのキャリアアップを検討している場合は、

- ・現職での営業成績が上位3以内である

- ・公認会計士、税理士の資格を有している

- ・会計事務所・税理事務所での業務経験がある

- ・転職エージェント経由で応募している

上記のような実績があれば、未経験であっても業界経験者と渡り合うことができます。

このように、ゴールを見据えて入念に事前対策を行うことで、未経験・異業種であってもキャリアアップすることは十分可能ですので、諦めず準備を怠らないようにしましょう。

4.M&A業界におけるキャリアアップのメリット・デメリット

キャリアアップすることで、自分の業務幅が広がったり、給与が増えたりと、一見するとメリットだらけのように感じますが、当然デメリットも存在します。

M&A業界におけるキャリアアップのメリット・デメリットについては、下記の通りです。

- 【メリット1】クオリティアップ(能力向上)につながる

- 【メリット2】高収入が見込める

- 【メリット3】さらなるキャリアアップが目指せる

- 【デメリット】中途半端になる可能性がある

上記4点について、深堀りしていきます。

4-1.【メリット1】クオリティアップ(能力向上)につながる

キャリアアップを果たすことで、よりクオリティの高い業務に携わることができ、相応にやりがいにも繋がります。

中規模のM&A会社では、一人に与えられる業務の幅が広がるため、さまざまなことを学ぶことができますが、その反面、すべての業務が中途半端になりやすいというデメリットがあります。

特にM&A業界では、業務の幅よりもクオリティを重視する傾向があるため、一つの業務を深く極めた人材の方が、今後のキャリアアップや転職においても重宝されます。

規模の大きいM&A会社であれば、自分の希望する業務に集中的に取り組むことができ、クオリティアップに繋がりますので、さらなるキャリアアップを目指すこともできるでしょう。

4-2.【メリット2】高収入が見込める

キャリアアップで大手の企業へ転職することができれば、高収入が見込めます。

下記の表をご覧ください。

| M&A仲介会社 | 平均年収 |

| M&Aキャピタルパートナーズ | 約2,500万円 |

| 株式会社ストライク | 約1,500万円 |

| 日本M&Aセンター | 約1,100万円 |

※2023年のデータを参照

| FAS(M&Aアドバイザリー) | 平均年収 |

| KPMG | 約1,521万円 |

| デロイトトーマツ | 約1,450万円 |

| PwC | 約1,425万円 |

| EY | 約1,411万円 |

※タレントスクエア「FASとは?BIG4の年収」より参照

上記は大手M&A会社の平均年収を表したものですが、軒並み1,000万円を超えていることが見て取れます。

中規模のM&A会社の平均年収が600〜800万円と言われていますので、単純計算で200〜400万円以上の年収アップは期待できるでしょう。

さらにトッププレイヤーともなれば、年収1億円を超えている方もいますので、自分の努力が目に見えて反映される点もキャリアアップのメリットの一つといえます。

4-3.【メリット3】さらなるキャリアアップが目指せる

「2-2.自分のゴールを明確にする」でもお話ししましたが、1回のキャリアアップで自分のゴールが目指せるとは限りません。

もし現在の職種がソーシングに特化しており、ゴールがエグゼキューションやPMIを含めたオールラウンダーの場合、そのキャリアアップ先が大手企業だと門前払いの可能性が高いです。

その場合は、エグゼキューションやPMI業務に携われる中規模のM&A会社で経験を積み、関節的なキャリアアップを重ねることが効果的といえます。

独立(起業)がゴールの場合は、様々なM&A会社でキャリアや人脈を積み重ねることが効果的な場合がありますので、複数社の転職が前提となることもあるでしょう。

このように、一口にキャリアアップといっても、自分のゴール次第で如何様にも変化しますので、「キャリアアップはゴールに向けた手段の一つ」という認識を持つことが大切です。

4-4.【デメリット】中途半端になる可能性がある

前項で、キャリアアップはゴールに向けた手段の一つとお話ししましたが、逆説的に、ゴール(目標)のない転職は自分の価値を下げてしまう可能性があります。

例えば、キャリアアップの理由が現職への不満“だけ”だった場合、希望するキャリアアップを果たしたとしても、また別の不満が募り、長続きしません。

そういった転職を繰り返してしまうと、転職をすること自体が目的になってしまい、能力は身に付かず、長続きしないというレッテルが貼られてしまう可能性があります。

現職への不満を理由にキャリアアップを検討することが悪いわけではなく、「なぜ現職に不安があるのか」「現職で駄目な理由は何なのか」といった点を深堀りすることで、結果的に生産性のあるキャリアアップにも繋がるのです。

短絡的な転職は避け、今一度自分のゴールを見極め、キャリアアップを検討してみてください。

5.自分にマッチしたキャリアアップ先をお探しならM&A特化型転職エージェント「NewMA」にお任せください!

「自分のゴールを見失っている」「自分にマッチしたキャリアアップ先を知りたい」このような悩みがある方は、M&A特化型転職エージェント「NewMA」にお任せください。

弊社をおすすめする理由は、下記の通りです。

- ◎M&A業界経験者による確かなサポート

- ◎非公開求人を多数掲載

上記について深堀りしますので、転職エージェント選びの参考にしてください。

5-1.M&A業界経験者による確かなサポート

M&A業界は転職難易度が非常に高く、キャリアアップも容易ではありません。

その理由として、秘匿性が高く事前対策が困難であることが挙げられます。

業界に知人がいる方は情報収集・対策がしやすいかもしれませんが、キャリアアップ先に関する有益な情報を集めるとなると、多くの人が自力での対策に苦労するのが現実です。

その点、弊社はM&A業界経験者が多数在籍しておりますので、業界人しか知り得ない情報の共有、キャリアアップ先の対策方法などをサポートすることが可能です。

また、未経験・異業種からM&A業界に転職したスタッフも常駐しておりますので、「未経験(異業種)だから…」と諦めず、ぜひ弊社にご相談ください。

5-2.非公開求人を多数掲載

一般的に公開されている求人はライバルも多く、求められる能力も高くなる傾向にあります。

また、特定の会社へのキャリアアップを検討している場合、タイミング良く求人が出ているとも限りません。

下記をご覧ください。

上記はほんの一例ですが、弊社には一般的に出回っていない「非公開求人」を多数掲載しており、中には「自分のゴール以上のキャリアアップ先に出会えた」というお声もいただいております。

まずは、無料相談を実施させていただき、慎重にキャリアミーティングを重ね、あなたにマッチした求人をご紹介させていただきます。

6.まとめ

いかがでしたか?

M&A業界のキャリアアップ先とメリット・デメリットについて、詳しくお話ししました。

最後にこの記事をまとめます。

◎M&A業界におけるキャリアアップ先は6つ

- ①M&A仲介会社

- ②FAS

- ③事業会社

- ④銀行・投資銀行

- ⑤PEファンド

- ⑥独立(起業)

◎キャリアアップを実現・成功させるポイントは3つ

- ①同業種で知識・スキルを磨く

- ②自分のゴールを明確にする

- ③M&A特化型転職エージェントを活用する

◎キャリアアップのメリット・デメリットは、下記の通り

- 【メリット1】クオリティアップ(能力向上)に繋がる

- 【メリット2】高収入が見込める

- 【メリット3】さらなるキャリアアップが目指せる

- 【デメリット】中途半端になる可能性がある

以上になります。

M&A業界は、転職難易度が非常に高く、キャリアアップも容易ではありません。

また、自分のゴールが明確でないと、キャリアアップ自体がデメリットに働く可能性もありますので、ご不安な方はM&A特化型転職エージェントにご相談ください。 この記事が、キャリアアップを検討しているあなたにとって、少しでもお役に立てれば幸いです。

監修: NewMA株式会社 代表取締役 林健太郎

林健太郎…中之島キャピタルでM&Aコンサルタントを経験。成約も複数件経験し、マネージャーとして勤務後、M&A専門人材紹介会社のNewMA株式会社を設立。