M&A業界の仕事内容|M&A仲介とM&Aアドバイザリーの違いについても解説

「M&Aの仕事内容はどんな感じ?」

「業態によって仕事内容に違いはある?」

「各企業の年収はどれくらい?」

M&Aとは、企業間の売買・合併を意味しており、それらの業務をサポートすることがM&A会社の主な役割です。

では、具体的にどのような仕事内容なのか、下記をご覧ください。

| 業態 | 仕事内容 | 担当領域 |

| M&A仲介 | M&A戦略の策定 ソーシング エグゼキューション 統合プロセス(PMI) | 売り手・買い手両方の仲介役 |

| M&Aアドバイザリー (M&Aコンサルタント) | 同上 | 売り手もしくは買い手どちらか一方のアドバイザー |

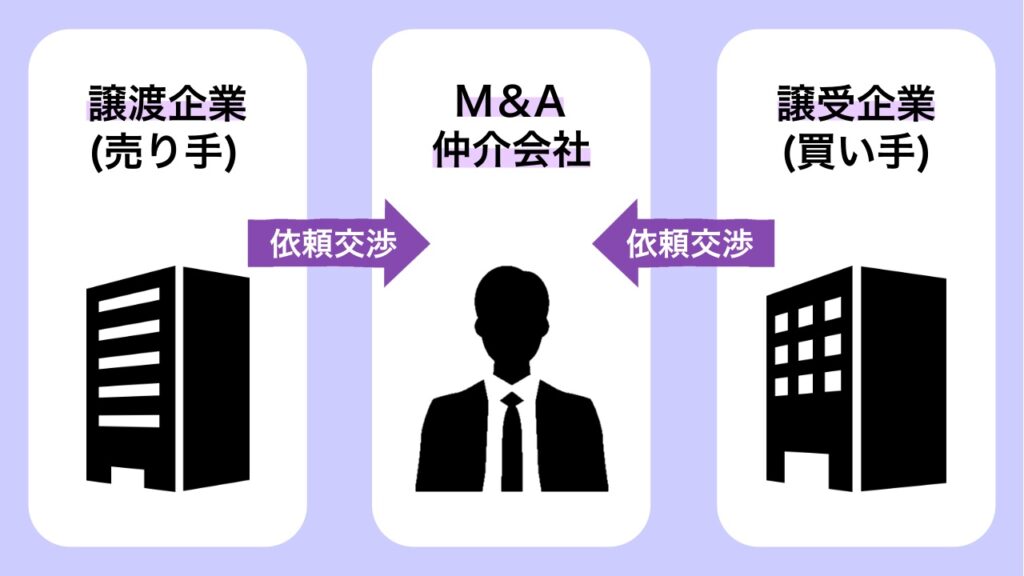

M&A業界は、大きく分けて「M&A仲介(会社)」と「M&Aアドバイザリー(コンサルタント)」の2つの業態に分類されますが、仕事内容に大きな違いはありません。

違う点として挙げられるのは、「売り手もしくは買い手またはその両方」どの立場に立って業務を遂行するのか、という部分です。

- ◎M&A仲介・・・双方の利益の最大化を図ることが目的

- ◎M&Aアドバイザリー・・・どちらか一方の利益最大化を図ることが目的

上記の担当領域の違いを理解せず就職(転職)してしまうと、「自分の求めている業務とは違う」「同じ業務しかやらせてもらえない」など、今後のキャリアプランに悪影響を及ぼす可能性があるでしょう。

そのようなリスクを回避するためにも、当記事では、M&A業界の仕事内容について深掘りしていきます。

M&A業界への就職・転職に興味がある方、どのような仕事内容なのかを詳しく知りたい方は、ぜひ参考にしてください。

1. M&Aの仕事内容|M&A仲介とM&Aアドバイザリーの違いについて

冒頭でもお伝えしたように、M&A仲介とM&Aアドバイザリー(コンサルタント)の仕事内容は大まかには一緒ですが、担当領域の違いがあります。

具体的な違いについて、以下で深掘りしていきます。

1-1.M&A仲介

| 業態 | 仕事内容 | 担当領域 |

| M&A仲介 | M&A戦略の策定 ソーシング エグゼキューション 統合プロセス(PMI) | 売り手・買い手両方の仲介役 |

M&A仲介は、売り手と買い手の仲介役として、双方の利益最大化を図ることが主な目的です。

クライアントの依頼を受け、売り手(買い手)先の企業の提案や戦略の策定、交渉・契約などを一貫して行います。

“双方の利益最大化”という特性上、基本的には中立の立場ですが、成果報酬(=M&Aプロジェクトの完遂)が0になることは避けたいので、買い手側の有利になる立ち回りをすることが多いです。

他方、M&A仲介は事業継承や企業存続による合併など、中小企業間のM&Aで利用されることが多く、比較的友好的な交渉になる傾向にあります。

特に近年は、コロナ渦による売り上げの低迷、経営者の高齢化、後継者不足といった要因が顕著になったこともあり、M&A仲介の活躍の場が増え、向こう数年は市場が活発化することが推測されます。

1-2.M&Aアドバイザリー(コンサルタント・FAS)

| 業態 | 仕事内容 | 担当領域 |

| M&Aアドバイザリー (M&Aコンサルタント・FAS) | 同上 | 売り手もしくは買い手どちらか一方のアドバイザー |

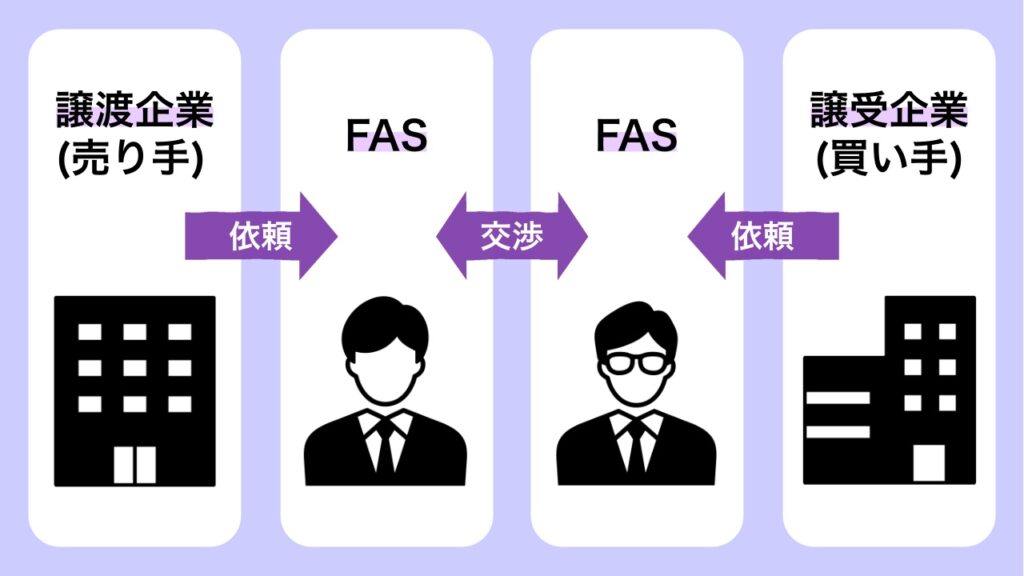

M&Aアドバイザリーは、売り手もしくは買い手どちらか一方の立場で、クライアントの利益最大化を図ることが主な目的です。

基本的に、お互いの企業が依頼したM&Aアドバイザリー(FA・FAS)同士が交渉を行うことになり、それぞれがクライアントの代理人として交渉を進めていきます。

M&A仲介が中小企業間でのM&Aが多い一方で、M&Aアドバイザリーは大企業間のM&A、クロスボーダー(対海外企業)M&Aが多いとされています。

また、M&Aのスペシャリスト同士の交渉になりますので、難航することが多く、より高度な知識・スキルが求められます。

大きい金額が動くうえ大変な交渉になることがほとんどですが、その分達成したときの報酬金も高額になりますので、やりがいを求める方に向いている業態といえるでしょう。

2.M&A業界の具体的な仕事(業務)内容

M&A仲介とM&Aアドバイザリーは、担当領域の違いはあるものの、仕事内容としてはほとんど変わらないということをお伝えしました。

中小企業間のM&Aで活躍したい方はM&A仲介、大企業間またはクロスボーダーM&Aで活躍したい方はM&Aアドバイザリー、大まかにこのような認識で問題ございません。

次に、M&A業界の具体的な仕事内容についてお話ししていきたいと思います。

M&A業界の具体的な仕事内容として、下記の4つが挙げられます。

- ①M&A戦略の策定

- ②ソーシング

- ③エグゼキューション

- ④統合プロセス(PMI)

それぞれについて、以下で深掘りしていきます。

2-1.M&A戦略の策定

M&A戦略の策定とは、プロジェクトを開始するにあたっての基本方針を定める、事前準備のプロセスになります。

そもそもM&Aが適切なのかという部分から始まり、その必要性と目的の定義、アプローチ方法を模索したりと、クライアントと綿密な協議を行います。

M&A戦略の策定でどのような協議を行うのか、下記をご覧ください。

| 立場 | 戦略策定の具体例 |

| 売り手 | そもそもM&Aが最適解なのか M&Aで目指すべきゴールは? 自社の価値は何か どのような手段で売却するのか 従業員をどうするか(吸収?解雇?) 売却に伴うリスクは? etc… |

| 買い手 | そもそもM&Aが最適解なのか M&Aで目指すべきゴールは? どのようなシナジー効果が期待できるのか 経営統合のメリット・デメリットは? 買収のためのコストは? etc... |

具体例はほんの一例ですが、M&Aは単に行えばいいわけではなく、良い面・悪い面の両側面から策定する必要があるのです。

「段取り8割」という格言がある通り、M&Aにおいては事前準備をどれだけ入念に行うかで、成功の可否に大きく影響してきます。

また戦略の誤りは、そのまま会社存続の危機を招く恐れがありますので、戦略の策定業務は非常に重要なプロセスであるといえるでしょう。

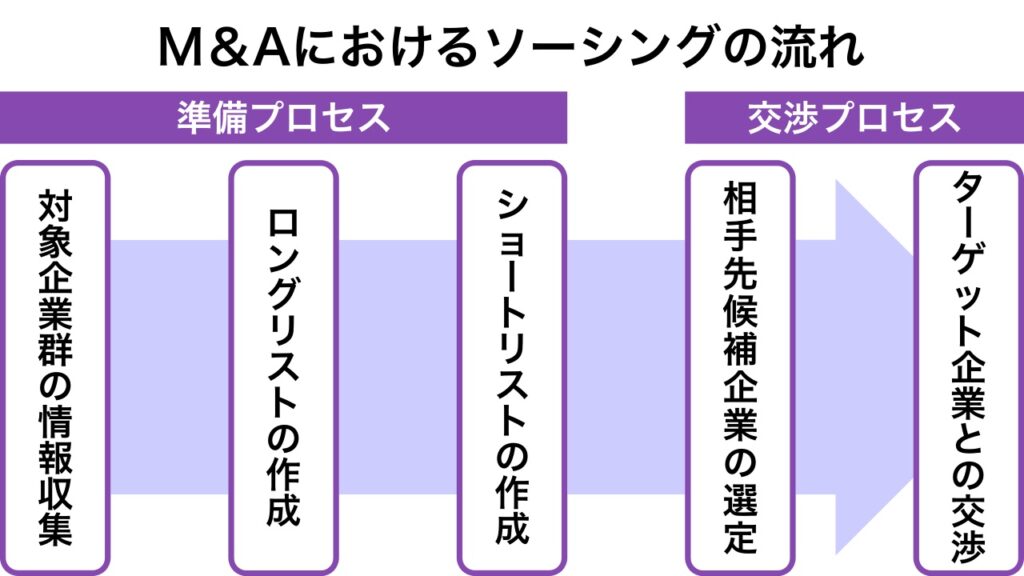

2-2.ソーシング(オリジネーション)

ソーシングとは、一定の基準に基づいてM&A候補先をリストアップ(発掘)したり、売り手と買い手をマッチングまでを行うプロセスです。

これまで収集したデータベースから、大まかな候補企業先をリストアップしたロングリストを作成し、そこから最終的な候補先を絞ったショートリストを作成し提案する、といった流れになります。

また、提案して終わりではなく、その後の仲介or相手企業との交渉も非常に重要です。

優良な候補先が発掘できたとしても、その相手先が交渉に承諾しなければM&Aには繋がりません。

そのため、マッチング先を見極める先見力や高度な営業力、交渉力といったスキルが重要になります。

Q、ソーシングとオリジネーションの違いって?

ソーシングを調べると、多くの場合オリジネーションという単語も目に付くと思います。

結論として、ソーシング≒オリジネーションという認識で問題ありません。

あえて違いを出すとしたら、

- ◎ソーシング・・・発掘業務

- ◎オリジネーション・・・提案・交渉業務

上記のように分類することができます。

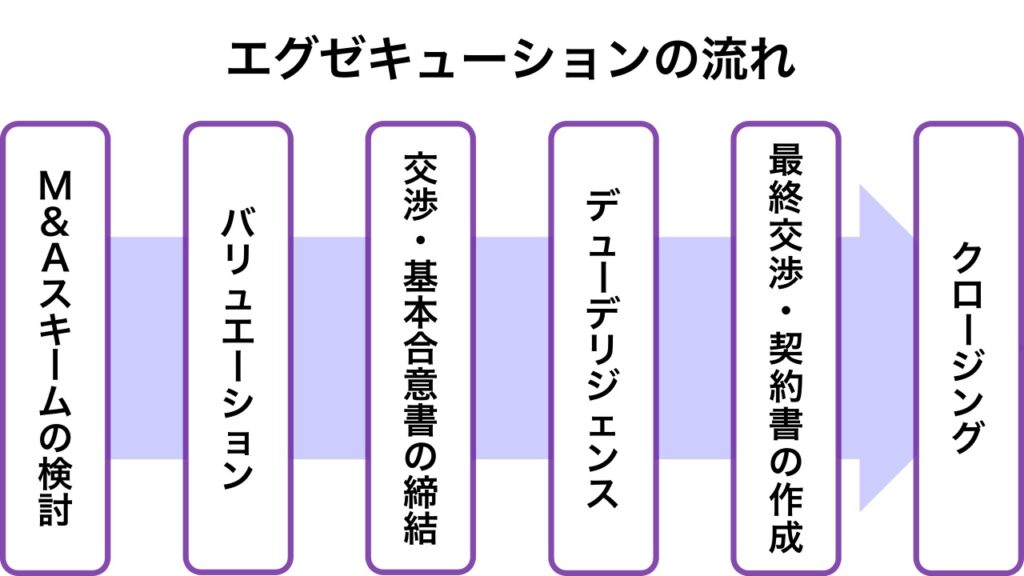

2-3.エグゼキューション

エグゼキューションとは、M&A交渉~クロージングまでのプロセスになります。 それぞれの仕事内容について、下記をご覧ください。

| 項目 | 仕事内容 |

| M&Aスキームの検討 | M&Aで用いる手法を検討する部分。どの手法(スキーム)を選択するかでメリット・デメリット、手続きの流れが変わる。 |

| バリュエーション | 企業価値評価を算出する業務。対象企業の資産や事業の収益性などに基づいて価値を評価する。 |

| M&A交渉 | 実際にM&A交渉を行う。合意となれば、まずは基本合意書を締結する。 |

| デューデリジェンス(DD) | 適正評価手続き。 相手企業の経営状況や財務状況などを徹底的に調査する。 |

| 契約書の作成・締結 | 前項の結果を経て、問題がなければ契約書を作成し、最終的な締結となる。 |

| クロージング | 最終契約書に基づいて、株式・事業の譲渡、権利などの移転を行う。 |

エグゼキューションにおけるそれぞれの仕事内容について、以下で深掘りしていきます。

2-3-1.M&Aスキーム(手法)の検討

| 項目 | 仕事内容 |

| M&Aスキームの検討 | M&Aで用いる手法を検討する部分。どの手法(スキーム)を選択するかでメリット・デメリット、手続きの流れが変わる。 |

M&Aには様々なスキーム(手法)が存在し、ゴールに向けてどの手法がマッチするのかを検討する必要があります。

それぞれの手法については、下記をご覧ください。

| M&Aの種類 | スキーム(手法) |

| 合併 | 新設合併 吸収合併 など |

| 買収 | 株式譲渡 株式交換 株式移転 事業譲渡 吸収分割 新設分割 など |

| 提携 | 資本提携 業務提携 など |

どの手法がマッチするかは、戦略の策定次第で如何様にも変化しますので、最適解というものは存在しません。

クライアントにとってベストなスキーム構築を導き出すのも、M&A仲介(アドバイザリー)の大切な役割です。

2-3-2.バリュエーション

| 項目 | 仕事内容 |

| バリュエーション | 企業価値評価を算出する業務。対象企業の資産や事業の収益性などに基づいて価値を評価する。 |

バリュエーション(企業価値評価)とは、企業の価値を計算・評価する業務です。

当然ですが、M&Aを実施するにあたって、まず相手企業の情報(価値)を知る必要があります。

現時点の価値を算出したり、今後の収益性を予測して評価したりと様々な観点から企業価値を評価(算出)し、M&A実施の検討を図るのです。

バリュエーションの評価方法については、下記をご覧ください。

| 評価(アプローチ)方法 | 概要 | 手法 |

| コストアプローチ | 純資産額を基準に企業価値を算定する方法 | 時価純資産法 簿価純資産法 など |

| マーケットアプローチ | 相手企業と類似する上場企業を参考に企業価値を算定する方法 | 市場株価法 株価倍率(マルチプル)法 類似取引比準法 など |

| インカムアプローチ | 将来予想される利益に着目し企業価値を算定する方法 | DCF法 収益還元法 配当還元法 など |

2-3-3.M&A交渉

| 項目 | 仕事内容 |

| M&A交渉 | 実際にM&A交渉を行う。合意となれば、まずは基本合意書を締結する。 |

M&A交渉は、双方の経営者同士がトップ面談を行い、契約合意の有無を決める非常に重要なプロセスとなります。

実際のトップ面談は経営者同士で実施しますが、それまでのアドバイスやサポートを行うのはM&A仲介(アドバイザリー)の役割です。

具体的には、下記のような内容で話し合われます。

| 企業 | 交渉内容(要望・悩み) |

| 売り手 | 少しでも高く売却したい 従業員を守りたい 事業や理念を残したい(継承したい) など |

| 買い手 | 買収額を予算内に抑えたい 事業を拡大したい 人材(人財)を確保したい など |

売り手・買い手側の双方が見据えているゴール(着地点)は当然違うため、交渉がスムーズに終わることは稀で、落としどころ(妥協点)を模索していくことになります。

晴れて合意となれば、基本合意書を締結し、次のプロセス(デューデリジェンス)に移行しますが、交渉失敗となれば、これまでのプロセスが無に帰すだけでなく、成功報酬を得ることもできなくなります。

※M&A業界は、成功報酬制(=M&Aが成功した場合に報酬が発生)を採用している企業が多く、契約締結がターニングポイントになります。

交渉成功には経営者間の合意だけでなく、前項でお話しした前準備が確率アップにつながりますので、ここがM&A仲介(アドバイザリー)の見せ所になるでしょう。

2-3-4.デューデリジェンス(DD)

| 項目 | 仕事内容 |

| デューデリジェンス(DD) | 適正評価手続き。 相手企業の経営状況や財務状況などを徹底的に調査する。 |

デューデリジェンスとは、別名「買収監査」とも呼ばれ、相手企業を買収するために必要な調査をいいます。

「前項で契約が完了したのでは?」と思うかもしれませんが、基本合意書はあくまで“仮契約”のような状態で“本契約”ではありません。

相手企業から得た一方的な情報だけでは全体像(本質)を把握することは困難で、場合によっては自分の会社に悪影響を及ぼすリスクが隠れていることもあります。

自分の会社を良く見せたいがために誇張表現している可能性も考えられるでしょう。

そういったリスク回避のためにも、デューデリジェンス(実態調査)は不可欠な業務なのです。

デューデリジェンスは様々な観点から調査する必要があり、何を調査するかによっても名称が変わります。

デューデリジェンスの種類については、下記をご覧ください。

| 種類 | 調査概要 |

| 財務デューデリジェンス | 財務・会計全般の調査。過去の業績推移、収益力、設備投資、簿外債務の有無 など |

| 税務デューデリジェンス | 税金が適切に納付されているか、税務監査の伴う指摘事項がないか など |

| 法務デューデリジェンス | 過去に法令違反がないか、訴訟に発展したケースがないか など |

| ITデューデリジェンス | システム投資の状況やシステム統合に伴う投資額の算出 など |

| ビジネスデューデリジェンス | 市場動向や競合分析、リスク評価 など |

| 人事デューデリジェンス | 人材管理や人事制度の仕組み、従業員への未払金がないか など |

| 環境デューデリジェンス | 環境対策、それに関連する法令に遵守しているか など |

M&A契約後に不利な状況(条件)になるリスクを回避するためにも、綿密なデューデリジェンスが欠かせません。

上記の業務は全て一人で遂行するわけではなく、会計士や税理士、弁護士など専門家の協力を得ながら進めていくことになります。

そのため、上記の資格を有する場合は、就職(転職)においても有利に働くことは覚えておきましょう。

2-3-5.契約書の作成・締結

| 項目 | 仕事内容 |

| 契約書の作成・締結 | 前項の結果を経て、問題がなければ契約書を作成し、最終的な締結となる。 |

デューデリジェンスの結果を経て問題がなければ、最終契約書の作成・締結となります。

仮にデューデリジェンスの結果、従業員への未払いや簿外債務などが発見された場合には、それらを織り込んだ上で契約書の作成に進みますが、それらが許容できないレベルの状態だった場合は、M&A交渉の決裂ということも十分に考えられます。

契約締結後の責任は全て買収側にありますので、前項を踏まえて入念な協議がなされることになるでしょう。

特に買い手側の経営者の心情として、そういったリスクが発見されると交渉に消極的な姿勢を見せることもありますので、その際のアドバイスやフォローなどの対応力もM&A仲介(アドバイザリー)には不可欠な能力です。

2-3-6.クロージング

| 項目 | 仕事内容 |

| クロージング | 最終契約書に基づいて、株式・事業の譲渡、権利などの移転を行う。 |

M&Aにおけるクロージングとは、最終契約書に基づいて行われる仕上げのプロセスになります。

例えば、株式譲渡であれば株式の引き渡しや譲渡対価の支払い、役員などの改選といった手続きが行われ、事業譲渡の場合は、資産や権利・義務などの譲渡対価の受領をもって完了、といった感じです。

クロージングの手続きは、契約を交わして終わりという単純なものではなく、上記のような資産・業務引き継ぎ以外にも、財務や法務、税務、人事などの引き継ぎがありますので、完了までに数ヶ月、規模によっては1年以上と長期間に及ぶこともあります。

後述する統合プロセスにも大きく影響する部分ですので、円滑なクロージングのためにも、M&A仲介(アドバイザリー)のサポートが非常に重要となるでしょう。

2-4.統合プロセス(PMI)

統合プロセス(PMI)とは、前項でお話ししたクロージング後に行われる経営や業務統合のプロセスになります。

M&Aにおいて、契約締結がゴールではなく、その後に得られる成果が非常に重要です。

企業を合併(譲渡)したことで得られるシナジー効果だけではなく、従業員や取引先の理解、役員の改選といった部分が滞れば、期待する成果を得ることが難しくなります。

前項でもお話ししましたが、半年~1年といった長い時間をかけて浸透(融合)させていくことになりますので、M&A仲介(アドバイザリー)による継続的なフォローが重要になるでしょう。

3.M&Aの仕事内容|各企業の年収について

一口にM&Aといっても、様々な仕事内容があることはお分かりいただけたのではないでしょうか。

自分がどの仕事内容に興味があるかで、目指すべき会社も変化しますので、「2.M&A業界の具体的な仕事(業務)内容」はしっかり読み込んでいただければと思います。

では、M&A仲介会社とFAS(M&Aアドバイザリー)を目指すにあたって、どのような企業があるのか見ていきたいと思います。

一口にM&A会社といっても、全国に様々な企業がありますので、ぜひ参考にしてください。

| M&A仲介会社 | 平均年収 |

| M&Aキャピタルパートナーズ | 約2,500万円 |

| 株式会社ストライク | 約1,500万円 |

| 日本M&Aセンター | 約1,100万円 |

※2023年のデータを参照

| FAS(M&Aアドバイザリー) | 平均年収 |

| KPMG | 約1,521万円 |

| デロイトトーマツ | 約1,450万円 |

| PwC | 約1,425万円 |

| EY | 約1,411万円 |

※タレントスクエア「FASとは?BIG4の年収」より参照

上記は大手のM&A企業になりますが、総じて平均年収1,000万円以上と高年収であることが見て取れます。

その分、転職難易度が高く、激務ではありますが、それに見合った報酬を獲得できますので、「やりがいを求める人」「キャリアアップを目指している人」には向いている職種といえるでしょう。

4.M&Aの仕事内容を広げるために必要な3つのスキル

次に、M&A業界で仕事内容を広げるために必要な3つのスキルについてお話ししていきます。

必要なスキルについては、下記の通りです。

- ①営業スキル

- ②専門スキル

- ③管理スキル

どの業態を目指すにせよ、上記スキルは共通して不可欠ですので、詳しくお話ししていきます。

4-1.営業スキル

M&A業界のクライアントは経営者ですので、生半可な営業力では対応できないどころか、相手にされない可能性があります。

巷で、M&A業界の営業職は「営業の最高峰(プロフェッショナル)」と表現されることがありますが、その噂に違わぬ高度な営業力が求められるのです。

具体的には、

- ・現職において、営業成績が上位3位以内

- ・企業内で営業関連で表彰されたことがある

- ・抽象的な表現ではなく、論理的思考力を持ち合わせている

- ・過去に経営者やそれに類似する立場の方がお客様だった経験がある

上記のような実績(経験)があれば、営業スキルとして評価される可能性が高いです。

他にも、M&A業界経験者であることも非常に重要なファクターです。

M&A業界は、営業のノウハウが全て詰まっているといっても過言ではありませんので、業界経験者というだけで転職においても有利に働くでしょう。

4-2.専門スキル

「2.M&A業界の具体的な仕事(業務)内容」でもお話ししたように、M&A業界では営業スキル以外に、財務(会計)や税務、法務といった様々な専門分野の知識(スキル)が求められます。

専門スキルとして最も確実な評価基準は「資格」です。

M&A業界における専門スキルは、下記の通りです。

~M&A業界で優遇される資格~

- ・M&Aシニアエキスパート認定資格

- ・M&Aスペシャリスト資格

- ・JMAA認定M&Aアドバイザー

- ・事業承継士

~その他国家資格~

- ・ファイナンシャルプランナー2級以上

- ・中小企業診断士

- ・社会保険労務士

- ・弁護士

- ・税理士

- ・司法書士

- ・公認会計士

- ・日商簿記2級以上

~その他資格~

- ・USCPA(米国公認会計士)

- ・TOEIC

M&A〇〇が付く資格については、M&A業界の実務経験が必要ですので、業界経験者のみ取得できる資格になります。

業界経験者であることも転職において有利になりますが、上記の資格を合わせることでさらに有利になることは間違いないでしょう。

未経験からの就職(転職)である場合は、最低でも「日商簿記2級以上」、「ファイナンシャルプランナー2級以上」の取得は目指したいところです。

また、エグゼキューションなどの実務に関わる部分については、「公認会計士」「弁護士」「税理士」といった国家資格が優遇されますので、取得できればライバルと差別化を図ることができるでしょう。

4-3.管理スキル

M&Aのプロジェクトは長期的な案件が多く、完了までの半年〜1年以上かかることも珍しくありません。

当然、作業工程も膨大なものになるため、計画的かつ円滑に進める管理スキルが非常に重要です。

さらに、複数のプロジェクトを同時並行することもありますので、マルチタスク管理能力が求められます。

また、1つのプロジェクトを複数人のチームで実施することになりますので、一人の遅れが全体の遅れに繋がる可能性もあります。

自分の業務を管理しながら、周りの業務も俯瞰して管理、そしてそれらをマルチタスクで管理する必要がありますので、管理スキルの重要性は言うまでもないでしょう。

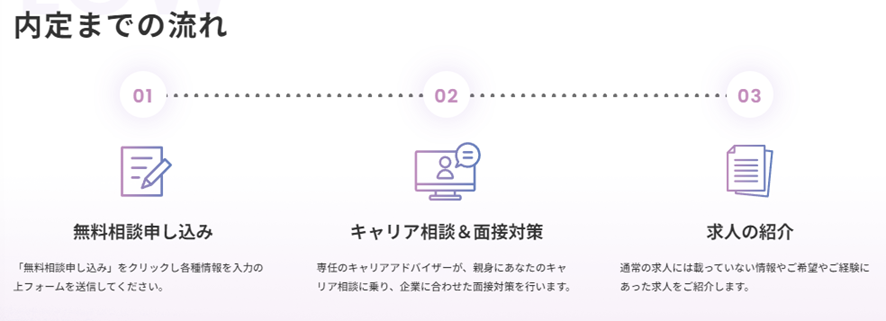

5.M&A業界への転職を検討している場合は「NewMA」にご相談ください!

M&A業界の仕事内容と必要なスキル、目指すべき目標(企業)が明確になったら、そこがスタート地点になります。

当然ですが、M&A業界へ就職(転職)を目指すライバルは多く、そこから差別化を図ることは容易ではありません。

前項でお話しした3つのスキルを兼ね備え、業界での経験値が豊富な方がひしめき合っている界隈ですので、ライバルと差別化を図る“何か”が不可欠です。

差別化を図る最も確実な方法、それはM&A特化型転職エージェントを活用することです。

弊社「NewMA」はM&A特化型転職エージェントとして、数々の転職サポートを行った実績があります。

弊社にご相談いただくメリットは、下記の3つになります。

- ①M&A業界経験者による確かなサポート

- ②M&A業界のリアルをご提供

- ③非公開求人を多数掲載

上記のメリットについて詳しくお話ししますので、転職エージェント選びの参考にしてください。

5-1.M&A業界経験者による確かなサポート

弊社には、M&A業界経験者が多数在籍しており、中には未経験からM&A業界に転職したエージェントもおります。

だからこそ、業界経験者としてのアドバイスだけでなく、未経験からどのようにして転職を目指すのかという部分を、より詳細にアドバイス・サポートすることができます。

具体的には、

- ・最新のM&A動向(事情)を反映した書類、面接対策

- ・あなたのスキルの何が生かせるかを正確に把握し、あなただけにマッチした求人の提案

- ・あなたの悩みに真摯に向き合い、何が足りていないのか、何が必要なのかをアドバイス

- ・内定前や内定後だけでなく、入社後も安心のアフターフォロー

このように、M&A業界経験者ならではの確かなサポートをお約束します。

5-2.M&A業界のリアルをご提供

弊社では、「本当にあなたにM&A仲介(M&Aアドバイザリー)としての人生はあっていますか?」というところからお話しさせていただきます。

業界や業界内容を熟知しているからこそ伝えられる魅力と大変さがあります。

そのため、弊社は安易にM&A業界への転職をおすすめすることはありません。

M&A業界に携わってきた者として、良いことや苦労したことを赤裸々にお伝えし、その上で転職を検討される方については、全力でサポートさせていただきます。

5-3.非公開求人を多数掲載

上記は、弊所HPにも掲載している一例で、他にも数多くの非公開求人を掲載しております。

中には、弊社だけに掲載が許された超レアな非公開求人もありますので、一見の価値ありです。

まずは、無料相談を実施させていただき、慎重にキャリアミーティングを重ね、あなたにマッチした求人をご紹介させていただきます。

6.まとめ

いかがでしたか?

M&Aの仕事内容について、詳しくお話ししました。

最後にこの記事をまとめます。

◎M&A仲介とM&Aアドバイザリーの仕事内容の違いは以下の通り

| 業態 | 仕事内容 | 担当領域 |

| M&A仲介 | M&A戦略の策定 ソーシング エグゼキューション 統合プロセス(PMI) | 売り手・買い手両方の仲介役 |

| M&Aアドバイザリー (M&Aコンサルタント) | 同上 | 売り手もしくは買い手どちらか一方のアドバイザー |

◎M&Aの具体的な仕事内容は以下の通り

- ①M&A戦略の策定

- ②ソーシング

- ③エグゼキューション

- ④統合プロセス(PMI)

◎M&A仲介会社、FASの平均年収は以下の通り

| M&A仲介会社 | 平均年収 |

| M&Aキャピタルパートナーズ | 約2,500万円 |

| 株式会社ストライク | 約1,500万円 |

| 日本M&Aセンター | 約1,100万円 |

※2023年のデータを参照

| FAS(M&Aアドバイザリー) | 平均年収 |

| KPMG | 約1,521万円 |

| デロイトトーマツ | 約1,450万円 |

| PwC | 約1,425万円 |

| EY | 約1,411万円 |

※タレントスクエア「FASとは?BIG4の年収」より参照

◎M&Aの仕事内容を広げるために必要な3つのスキルは以下の通り

- ①営業スキル

- ②専門スキル

- ③管理スキル

以上になります。

M&A業界の仕事内容は非常に複雑で、目指すゴールを明確にしないと、今後のキャリアパスにも大きく影響してきます。

「ゴールに対して自分の目標が定まらない」「何から手をつけたらいいか分からない」そのような悩みがある方は、ぜひM&A特化型転職エージェントにご相談ください。 この記事が、転職(就職)を考えているあなたにとって、少しでもお役に立てれば幸いです。

監修: NewMA株式会社 代表取締役 林健太郎

林健太郎…中之島キャピタルでM&Aコンサルタントを経験。成約も複数件経験し、マネージャーとして勤務後、M&A専門人材紹介会社のNewMA株式会社を設立。